BitMEX 止损交易深度指南

在加密货币交易的波涛汹涌中,BitMEX 以其高杠杆和永续合约而闻名。对于希望在这个平台上进行交易的交易者来说,掌握止损单的使用至关重要。止损单是风险管理的核心工具,可以帮助交易者限制潜在损失,并在市场不利于其仓位时自动退出。本文将深入探讨 BitMEX 上的止损交易,涵盖不同类型的止损单、如何设置它们以及需要注意的各种因素。

理解止损单的本质与作用

止损单是一种预先设定的指令,用于指示加密货币交易所,在特定资产的市场价格触及或突破预先设定的特定价格点(即止损价格)时,自动执行买入或卖出操作。其核心目标在于控制风险,当市场价格向不利方向变动时,止损单旨在限制潜在的损失。止损单可以被视为一种风险管理工具,类似于保险策略,它能够在市场出现剧烈波动时,协助交易者保护其交易资本,防止进一步亏损。

在诸如 BitMEX 等提供高杠杆交易的加密货币交易所,止损单的应用显得尤为关键和必要。高杠杆特性在显著放大潜在盈利的同时,也同样放大了潜在的亏损风险。因此,若缺乏周密且有效的止损策略,即使是市场中相对较小的价格波动,也可能迅速导致交易者遭受重大损失,极端情况下甚至会引发爆仓,从而损失全部保证金。因此,在BitMEX等平台进行交易时,合理设置止损单是风险控制的重要组成部分。

BitMEX 上可用的止损单类型

BitMEX 提供了多种类型的止损订单,旨在满足不同交易者的需求。这些订单类型各有特点,适用于不同的市场情况、交易策略和风险承受能力。理解并灵活运用这些止损订单,对于有效管理风险、保护利润至关重要。

市价止损单 (Stop Market Order): 这是最常见的止损单类型。当市场价格达到止损价时,市价止损单会立即触发,并以当时可用的最佳市场价格执行。它的优点是保证执行,但缺点是实际成交价可能与止损价存在偏差,尤其是在市场剧烈波动时。这种偏差被称为“滑点”。如何在 BitMEX 上设置止损单

在 BitMEX 交易所设置止损单是一个相对直接的过程,但成功执行止损策略需要仔细评估和理解几个至关重要的因素,这些因素直接影响止损单的有效性和最终交易结果。

-

选择止损单类型:

BitMEX 提供多种止损单类型,例如市价止损单、限价止损单和跟踪止损单。理解每种类型的差异至关重要。

- 市价止损单 (Market Stop Order): 当市场价格达到止损触发价格时,市价止损单会立即以当时可用的最佳市场价格执行。这种类型的订单保证执行,但不保证成交价格。在快速变动的市场中,最终成交价格可能与止损触发价格有显著偏差,产生滑点。

- 限价止损单 (Limit Stop Order): 当市场价格达到止损触发价格时,限价止损单会以预先设定的限价挂单。这种类型的订单允许交易者控制最低(或最高)成交价格,但如果市场价格快速跳过限价,则订单可能无法成交。

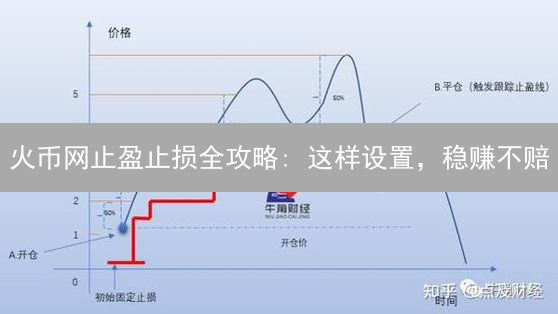

- 跟踪止损单 (Trailing Stop Order): 跟踪止损单允许止损价格随着市场价格的有利变动而自动调整。交易者可以设置止损价格与市场价格之间的固定距离或百分比。当市场价格向有利方向移动时,止损价格也会相应调整,但当市场价格向不利方向移动时,止损价格保持不变。

需要注意的关键因素

- 安全存储: 加密货币的安全性至关重要。选择信誉良好、安全性高的硬件钱包或经过多重签名验证的软件钱包,确保私钥得到妥善保管。避免将大量加密货币存储在交易所,降低被盗风险。定期备份钱包,并采取强密码和双因素认证等措施,增强安全性。

- 风险管理: 加密货币市场波动性极大。充分了解市场风险,制定合理的投资策略。不要将所有资金投入加密货币,进行多元化投资,分散风险。设置止损点,控制潜在亏损。

- 了解项目: 投资任何加密货币之前,深入研究其背后的技术、团队、应用场景和社区支持。阅读白皮书,分析其价值主张和长期潜力。警惕缺乏透明度和明确目标的项目。

- 交易费用: 不同的交易所和区块链网络收取不同的交易费用。在进行交易之前,了解相关费用,将其纳入投资决策的考量范围。高额的交易费用会显著降低盈利。

- 税务合规: 加密货币交易可能涉及税务义务。了解所在国家或地区的加密货币税收政策,并遵守相关法规。保留所有交易记录,以便进行税务申报。寻求专业的税务建议,确保合规。

- 监管环境: 加密货币的监管环境在全球范围内不断变化。密切关注相关政策法规的发展,了解其对加密货币市场的影响。某些地区可能对加密货币交易施加限制或禁止。

- 防范诈骗: 加密货币领域存在各种诈骗活动,如庞氏骗局、钓鱼攻击和虚假ICO。保持警惕,不要轻易相信高回报承诺,验证信息的真实性。使用可信赖的平台和资源,避免成为诈骗的受害者。

- 市场情绪: 加密货币市场受市场情绪影响较大。关注新闻、社交媒体和社区讨论,了解市场趋势。但不要盲目跟风,进行独立思考和判断。

- 长期视角: 加密货币投资应着眼于长期。不要被短期波动所影响,坚守投资原则。定期评估投资组合,并根据市场变化进行调整。

- 持续学习: 加密货币技术和市场不断发展。保持学习的态度,关注行业动态,提升自身知识水平。参加研讨会、阅读专业文章和参与社区讨论,不断精进。

止损交易的常见错误

- 止损位设置过于接近入场价: 过窄的止损范围容易被市场短期波动触发,导致不必要的止损出局,错失后续盈利机会。合理的止损位应充分考虑市场波动性和交易品种的特性。

- 使用固定百分比止损,忽略市场结构: 机械地使用固定百分比设置止损,没有考虑到关键支撑位、阻力位或价格形态等因素,可能导致止损位缺乏逻辑性和有效性。止损位应基于技术分析,并参考市场结构进行动态调整。

- 止损位设置在整数价位: 大量交易者倾向于在整数价位设置止损,这使得这些价位容易成为“止损猎杀”的目标。应避免将止损位设置在明显的整数价位,或略微调整以规避风险。

- 移动止损过于激进: 盈利后过快地移动止损,虽然可以锁定部分利润,但也可能过早地将仓位止损出局,限制了盈利潜力。应根据市场走势和波动性,谨慎地调整止损位。

- 不止损: 没有设置止损是交易中最为严重的错误之一。在市场行情不利时,可能导致巨大损失,甚至爆仓。止损是风险管理的关键工具,必须始终使用。

- 频繁调整止损位: 过度频繁地调整止损位,表明交易计划不明确,容易受到情绪的影响。止损位应该在合理的范围内进行调整,并遵循预定的交易策略。

- 对止损心存侥幸: 犹豫不决,不愿执行止损,希望市场行情能够反转。这种侥幸心理会导致损失不断扩大,最终超出承受范围。当达到止损位时,必须坚决执行。

- 忽略交易成本: 在设置止损位时,没有考虑到交易手续费和滑点等成本,可能导致实际亏损大于预期。应将交易成本纳入止损策略的考量范围。

- 在波动率高的时期使用过窄的止损: 在市场波动剧烈时,例如重大新闻事件发布前后,过窄的止损位更容易被触发。应该根据市场波动率调整止损范围。

- 使用不合适的止损类型: 不同的止损类型(例如:固定止损、追踪止损、时间止损)适用于不同的交易策略和市场情况。选择与交易策略不符的止损类型,可能导致效果不佳。

高级止损策略

- 基于波动率的止损: 使用诸如平均真实波幅 (ATR) 等指标来动态调整止损位。ATR 衡量特定时期内的平均价格波动范围。止损位会根据市场波动性进行调整,在高波动时期扩大止损范围,在低波动时期缩小止损范围,从而避免因正常市场波动而被触发止损。这种策略允许价格在一定范围内波动,同时在趋势反转时提供保护。

- 时间止损: 不依赖于价格水平,而是根据持仓时间来设置止损。如果在预定的时间内,交易没有朝着预期的方向发展,则平仓。这有助于限制资金被长期锁定在不盈利的交易中,并释放资金用于更有希望的机会。时间止损尤其适用于短线交易和日内交易。

- 移动止损: 止损位随着价格朝着盈利方向移动而自动调整。例如,如果做多,价格上涨,止损位也会随之上移,锁定部分利润并降低风险。如果价格下跌并触及移动止损位,则交易自动平仓。移动止损可以帮助交易者捕捉趋势,并最大限度地提高利润潜力。

- 多重止损: 在不同的价格水平设置多个止损单,分散风险。例如,可以设置一个接近入场价的较小的止损单,以限制潜在损失,并设置一个更远的止损单,以允许价格更大的波动空间。这使得交易者能够同时采用保守和激进的风险管理方法。

- 挂单止损与隐藏止损: 将止损单设置为限价单,在特定价格触发执行,或者将止损单设置为“隐藏”止损单(即不向交易所公开),以防止其他交易者通过观察止损单集中的位置进行狙击。使用隐藏止损单需要通过特定的交易平台或API实现。

- 百分比止损: 设定一个允许承受的最大亏损百分比。止损位根据账户总资产或单笔交易资金的百分比来计算。这种方法简单直接,易于理解和实施,有助于控制整体风险敞口。

理解并有效地利用 BitMEX 上的止损单对于成功的加密货币交易至关重要。通过仔细考虑上述因素,并采用适当的风险管理策略,交易者可以最大限度地减少潜在损失,并增加长期盈利能力。