加密货币投资组合构建:多元、平衡与动态调整

加密货币市场的波动性是其魅力所在,也是风险所在。在这样一个快速变化的领域中,构建一个经得起市场考验的投资组合至关重要。它不仅仅是选择几枚代币然后袖手旁观,而是一个持续的评估、调整和优化过程。本文将深入探讨参与加密货币投资组合的一些策略和技巧,旨在帮助投资者在降低风险的同时,最大化潜在回报。

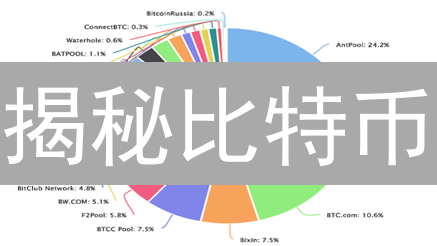

1. 多元化:分散风险的基石

多元化是构建稳健加密货币投资组合的首要原则和基石。通过将投资资金分散配置于各种不同类型的加密资产,投资者可以显著降低因单一资产表现不佳而可能造成的整体投资组合风险。这种多元化的策略具体体现在以下几个关键维度:

按市值划分: 除了投资比特币和以太坊等市值较大的加密货币,还可以考虑投资一些具有增长潜力的小市值代币。当然,小市值代币风险较高,因此需要严格控制其在投资组合中的比例。例如,可以设置一个比例,将总投资额的50%分配给市值前10的加密货币,30%分配给市值排名11-50的加密货币,剩下的20%可以分配给更具投机性的小市值代币。需要注意的是,多元化并非越多越好。过度多元化可能会导致管理成本上升,并且稀释整体收益。因此,需要在风险分散和管理效率之间找到平衡。

2. 资产配置:平衡风险与回报

资产配置是构建稳健加密货币投资组合的关键策略,它指的是根据投资者的风险承受能力、财务目标以及投资时间期限,将投资资金分配到不同的资产类别中。在加密货币投资领域,由于其固有波动性较高,合理的资产配置显得尤为重要。通过分散投资于不同类型的加密资产以及传统资产,可以有效降低整体投资组合的风险,并有机会获得长期稳定的回报。

风险评估: 投资者应首先了解自身的风险承受能力。如果风险承受能力较低,应将更大比例的资金分配给风险较低的加密货币,例如比特币和以太坊。如果风险承受能力较高,可以适当增加小市值代币或衍生品投资的比例。3. 定期再平衡:维持投资组合的预设风险水平与回报目标

加密货币市场的显著特征是其高度波动性,这会持续影响投资组合中各类资产的相对权重。当某种加密货币,例如比特币,经历价格大幅上涨时,它在投资组合总价值中所占的比例自然会膨胀。这种权重失衡可能导致投资组合偏离最初设定的风险承受能力和预期回报目标。因此,为了确保投资策略的有效执行,必须定期进行投资组合的再平衡操作,将资产配置恢复到预定的比例。

确定再平衡周期: 再平衡周期可以是每月、每季度或每年。选择再平衡周期应考虑市场波动性、交易成本和个人时间精力等因素。再平衡并非一劳永逸,需要根据市场情况和投资目标进行调整。

4. 风险管理:保护投资的防线

加密货币市场以其高波动性和不确定性而闻名,因此,有效的风险管理对于保护您的投资组合至关重要。忽略风险管理如同在没有安全措施的情况下攀登高峰,潜在的损失可能是灾难性的。

止损: 设置止损价格,可以有效控制损失。当价格跌破止损价时,系统会自动平仓,避免更大的损失。5. 信息收集与研究:洞察加密货币市场脉搏的关键

加密货币市场以其高度波动性和快速变化而闻名。因此,对于投资者而言,持续进行信息收集和深入研究至关重要,这是做出明智投资决策的基础。投资者必须如同拥有敏锐的双眼,时刻关注市场动态,才能把握机会,规避风险。

关注行业动态: 关注加密货币行业的新闻、报告和分析,了解市场趋势和技术发展。6. 长期持有与短期交易:不同的策略,不同的选择

在加密货币投资领域,存在两种主要的策略:长期持有(HODLing)和短期交易。长期持有,又称价值投资,侧重于选择具有长期增长潜力的加密货币,投资者相信这些资产在未来将显著增值,因此选择长期持有,忽略短期价格波动。相反,短期交易则是一种更为积极的策略,交易者频繁买卖加密货币,旨在利用市场价格的短期波动,快速获取利润。这两种策略适用于不同的投资者 profile 和风险承受能力。

长期持有: 适合风险承受能力较低、时间精力有限的投资者。选择具有长期增长潜力的加密货币,并进行长期持有,可以获得较高的长期回报。无论是长期持有还是短期交易,都需要根据自身的风险承受能力、投资目标和时间期限,选择合适的策略。

7. 投资心态:冷静、耐心与自律

加密货币市场以其显著的波动性而闻名,价格可能在短时间内经历剧烈波动。因此,对于投资者而言,保持冷静的头脑、坚定的耐心以及严格的自律至关重要。这些心理素质是成功驾驭加密货币市场,并最终实现投资目标的关键基石。

冷静意味着在市场出现剧烈波动时,避免恐慌性抛售或盲目跟风。耐心则体现在长期投资的坚持上,不轻易被短期波动所影响,坚信价值投资的理念。自律则要求投资者严格执行预定的投资策略,避免冲动交易,并严格控制风险敞口。

冷静: 避免情绪化交易,不要被市场情绪左右。总之,构建一个成功的加密货币投资组合需要多元化、平衡、动态调整以及严格的风险管理。 没有一劳永逸的方案,只有持续学习和适应市场变化,才能在加密货币市场中取得成功。